跨年发票是每个会计人在年关不得不面对的一道难题。因为:发票跨月在税务处理上已经算是不大不小麻烦了,而遇到跨年发票,如何处理才不留隐患更是让会计人头疼的事情。

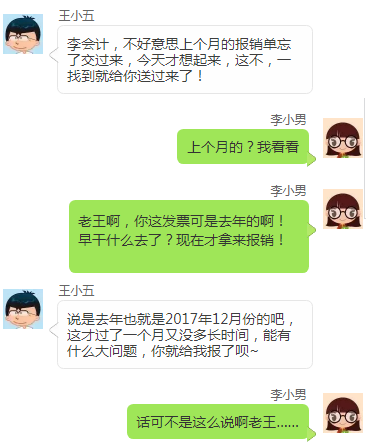

所以,会计人,如果你是李会计,收到这样的跨年发票,你会怎么处理?

跨年发票是每个会计人在年关不得不面对的一道难题。因为:发票跨月在税务处理上已经算是不大不小麻烦了,而遇到跨年发票,如何处理才不留隐患更是让会计人头疼的事情。

尤其是一到年关,公司各部门的人跟约好的一样一窝蜂拿着一堆合规的不合规的发票来找你报销,一群大老爷们围着一个弱女子,那场面,啧啧,跟高利贷来讨债的一样。

想要明确跨年发票能不能报销,首先要了解什么是跨年发票!

跨年发票是什么?

两种情况下的发票属于跨年发票

1、如上述“老王”2018年1月份找“李会计”报销的2017年12月的发票,即发票开具时间是上一年度,却因各种原因未能在上一年报销(支付)做账,报销(支付)和做账时间却是在次年的发票

2、经济业务发生在2017年款项支付也在2017年度,到了2018年才收到对方开具的发票。例如公司支出的广告费、租赁费等。

跨年发票能不能报销?

一般情况下,会计处理遵循权责发生制原则,2018年取得的发票列支2017年的费用原则上是不允许的。但是发票跨年度报销的问题又是每个企业客观存在的。

所以跨年发票能不能报销这个问题,答案当然是:

能!

但是能归能,也不是任何一张发票拿过来就无原则的给你报销了,发票入账是有严格规定的,跨年发票的处理更是如此。对应以上两种跨年发票的情况,会计上应有不同的会计处理。

跨年发票如何报销?

《国家税务总局关于企业所得税若干问题规定的公告》(国家税务总局公告2011年34号)第六条规定,企业当年实际发生的相关成本、费用,由于各种原因未能及时取得该成本、费用的有效凭证,企业在预缴季度所得税时,可暂按账面发生金额进行核算;但在汇算清缴时,应补充提供该成本、费用的有效凭证。

1---属于上一年度的费用发票到本年度才报账支付

根据以上34号文,对于此类跨年发票会计人应在上一年度结束前做好准备,在已知2018年会收到2017年度费用发票的情况下,财务部应提前通知各个部门尽量在年度结束前找财务报销!

如果出现实在无法按时报销,例如出差人员12月底出差到1月才归的情况,会计应让各部门提供本部门人员发票时间为2017年预计于2018年才可报销的费用金额预估数。

然后会计一方面根据预估的金额确认相关费用和相关负债。待相关人员在2018年报账时再冲减相关负债和调整相关费用金额。

注:如果费用金额较小,可以直接计作2017年的费用,如果金额较大,就要经过“以前年度损益调整”进行核算。

案例分享

2017年的一张费用发票比如2000元的咨询费,去年忘记报销,去年也未计提,2018年想报销,应编制会计分录如下:

借:以前年度损益调整 2000元

贷:库存现金 2000元

计算多交的企业所得税:

借:应交税费-应交所得税 500元

贷:以前年度损益调整 500元

结转

借:利润分配-未分配利润 1500元

贷:以前年度损益调整 1500元

解析:跨年发票入账金额较大时不应计入当期损益,应经过“以前年度损益调整”科目处理。

2---属于上一年度的业务,但是收到对方开出的发票却是次年的

对于此类发票,补追是一个办法,但是太麻烦,根据34号文可做出下面处理:

将相关款项在2017年发生时直接计入相关费用,如果在次年即2018年5月31日前收到发票,可直接在2018年企业所得税汇算清缴时予以扣除。

若在2018年5月31前仍未收到发票,恭喜你,只能进行纳税调整然后等收到发票时再补追。

当然,一个有经验的财务人是不会允许发票延期半年才收回的,双方在开展合作时应约定好发票开出时间,将财务风险降至较低,如果实在是碰到无良商家,那也只能自认倒霉了。

总结下来:

跨年发票可以报销,在发票认证期内也可认证,税务上可在所得税前扣除。

但是注意,时间久远的跨年发票就不能在所得税前扣除了!

所以,与其苦于如何处理跨年发票,较好的办法莫过于从源头治理,避免或者减少产生跨年发票,财务对内讲究的是按程序办事,对外也要立规矩!要做到:

1、要求员工及时报销不得拖延;

2、要求公司合作商及时开票,定期清查发票未到位企业并做好催收工作;

3、账务处理遵循权责发生制,发生费用就入账,汇算清缴做好纳税调整,保证账面不出错。

银川仁和会计培训学校 http://ycrhkj.5zix.com/- 详情请进入银川仁和会计培训学校

- 咨询电话:15515672211

- QQ咨询:2056625662 微信同号

尊重原创文章,转载请注明出处与链接:http://ycrhkj.5zix.com/news/445/ 违者必究! 以上就是银川仁和会计培训学校 小编为您整理跨年发票能不能报销?的全部内容。